La société californienne Snapchat, tout juste renommée Snap Inc, souhaiterait entrer en Bourse au mois de mars. Selon le journal Bloomberg, la société souhaiterait lever 4 milliards de dollars pour atteindre une valorisation située entre 25 et 35 milliards de dollars à Wall Street. Pour réaliser son introduction en Bourse, Snap Inc a fait appel aux banques Morgan Stanley et Goldman Sachs. Cette introduction en Bourse serait l’une des plus élevées aux Etats-Unis réalisée depuis deux ans, après celle du géant de l’e-commerce AliBaba qui avait atteint 168 milliards de dollars (2014).

La levée de fond de 4 milliards de dollars permettra à Snapchat de rassurer les investisseurs potentiels. Si la levée de fonds est atteinte, cela prouvera que l’entreprise continue de se développer. Les ambitions financières de Snapchat constituent un véritable argument : le réseau social prévoit des revenus situés entre 250 et 350 de millions de dollars pour l’année à venir.

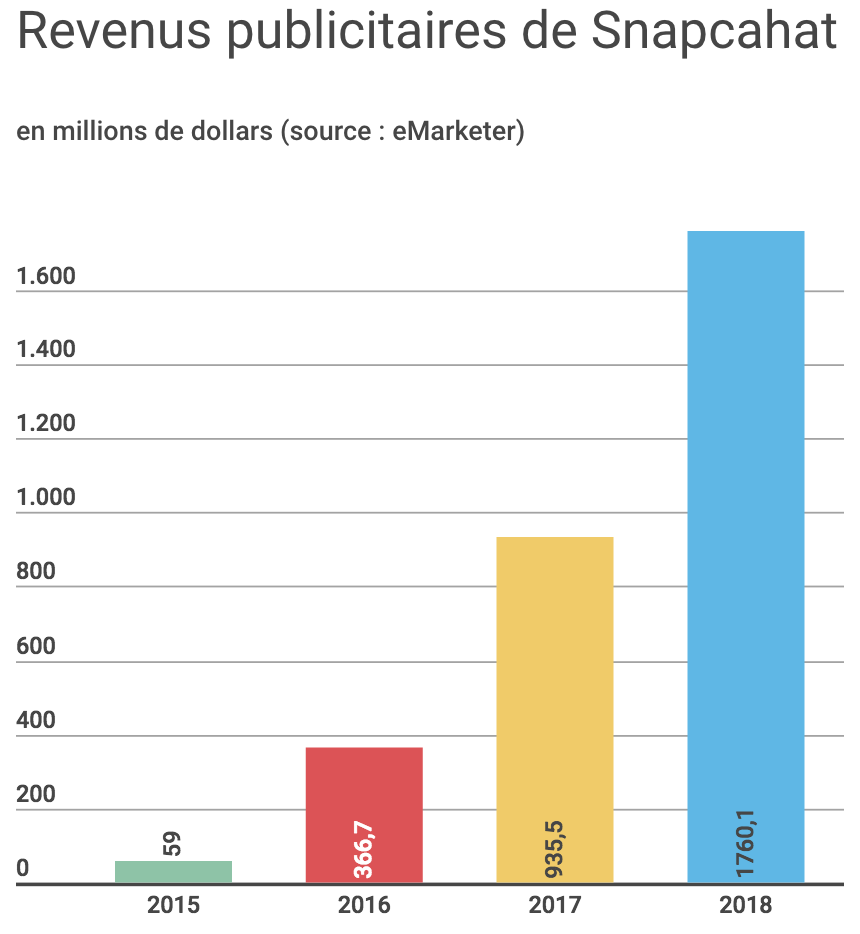

Snapchat a commencé à monétiser sa plateforme il y a un an avec le lancement de Discover US. En 2015, Snapchat a connu sa plus forte croissance de ses revenus publicitaires en affichant de +55% de progression.

Si Snapchat réussi son entrée en Bourse dans ces conditions, le réseau social détiendra le record de l’introduction en Bourse la plus élevée, parmi les réseaux sociaux. En 2012, Facebook avait atteint 16 milliards de dollars pour son entrée sur le marché. En 2013, Twitter était valorisé à 14 milliards de dollars.

Si Snapchat réussi son entrée en Bourse dans ces conditions, le réseau social détiendra le record de l’introduction en Bourse la plus élevée, parmi les réseaux sociaux. En 2012, Facebook avait atteint 16 milliards de dollars pour son entrée sur le marché. En 2013, Twitter était valorisé à 14 milliards de dollars.